老人になった時にキャッシュフローが最大化する。でも70歳になって、そのお金どうすんのってことになる話をここ何回かでしています。融資を使った投資の悩みどころです。

前回は、早いうちにキャピタルゲインを出すという話でした。今回は借金を減らさない話です。

長期投資をする中で、いずれ資産形成後のお金の使い方という難題がでてくるんです。この使うというのが難しいんですよね。ひたすら積立投資をしてきても、この使うというスキルは育ってないですから。ましてや今回からは借金を生活費に使おうという話になってきます。

普通に考えると、ますます意味不明な領域に。

会社員を辞める、そして借金してそれを生活費に使う。ここだけだとダメ人間にしか見えませんが、確かな論理と実体験の裏付けがあるわけです。

- 第1話:融資を使った投資の先に見えたもの

- 第2話:資産の膨張は止まらない

- 第3話:将来のキャッシュフロー増加を現在にもってくる

- 第4話:FIRE民ならわかる? 名称不明のこれ

- 第5話:中古区分ファミリーのキャピタルゲインが凄い

- 第6話(今回):借金は減らすな!

そもそも借金が減るからこうなっちゃうのか

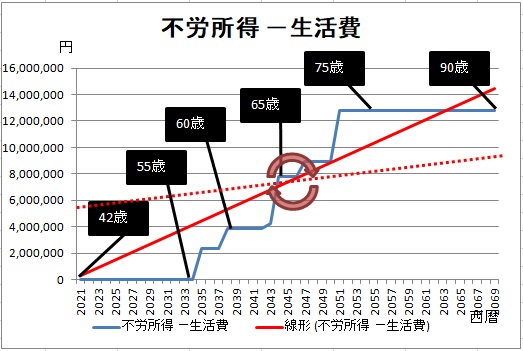

融資を受けて投資をしている場合、融資完済後と子供の教育費の支払い終了後、言いかえれば年をとってから、キャッシュフローが増える方も多いでしょう。私モツのFIREポートフォリオも例外ではございません。次のグラフは今の話の「老後2000万円問題」の第3話にもでてきた「不労所得ー生活費」の予定推移なのですが、青色実線のようにキャッシュフローが増えていきます。

不動産ローンの場合、元本返済があります。なので、そのうち完済し、完済後にキャッシュフローが増加するのがこのようになる一因です。これを、できるだけ、赤色点線のように現在と将来のキャッシュフローの増加額を水平にもっていきたいわけです。

FIを達成する不動産投資家は、「不動産の価格下落 > 融資の元本返済」が成り立つ投資をしている方も多いでしょう。私もそうなので、その差分を新たに元本返済不要の借り入れにすれば良いのです。

つまり、次を成り立たせるようにします。

元本返済不要の新規借入 ≦ 不動産の価格下落 ー 融資の元本返済

現実の不動産価格は上がっているので実際はもっと借りても良いんでしょうが、私モツは保守的に見るので不動産の価格は下落する前提で、将来のキャッシュフローと純資産をシュミレーションしており、上記の金額を借入上限に考えて借入しています。

ちょっと長くなってきましたので、続きは次回に。

コメント