会社員時代と会社員を辞めた今では、投資への向き合い方に変化があると感じています。

会社員時代、15年ほど積立投資をしていました。給与から投資、賞与から投資、手元には常に現金がありませんでした、全部使うので。

会社員を辞めた今は同じことはできません。首にならない日本企業の会社員、給与があればマーケットが下がった時も給与収入から生活費使うとか追加投資とかできますが、FIRE民にはそれができません。なので、いかなる時も生活費が使え、加えて最低でもインフレにはついていく為のFIREポートフォリオである必要があります。

一方で、マーケットが上がった時に追従できないと、相対的に保有する資産が増えないもしくは目減りすることになるので、そのためにも投資を続ける必要があります。こちらは、ここ2年で体感することにもなりましたよね。投資で生活するということはそういうことになります。

じゃ、どうすんのよ。

ということで、FIREポートフォリオに必須なこと、について。

マーケットへの向き合い方

私は10年、20年と長期間で見ればマーケットは上がると考えています。これがあってるかどうか、結果はどうなるかは将来分かることでありますが、100年前の100円で買えたものは今100円なのか、50年前1000ドルの物が今も1000ドルなのか、長期間のS&P500や日経平均の配当込みのチャート、そういうことです。そうはいっても、1年後などの近い将来に上がるか下がるかはわかりません。

20年後には上がっていると考えているのであれば、全部投資でいいんじゃないの?

そう、そうなんですが、一つ問題が。マーケットが下がっている時にも、生活費を使う必要があるというのがあるんです。

なぜマーケットの下落に対応する必要があるか

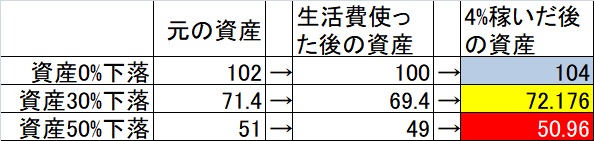

次の表は資産が下落していないときに生活費を使った、30%下落したときに生活費を使った、同じく50%の3パターンでどうなるかについてです。

マーケットが下落していないときの資産を102として、そこから2を生活費として使います。そうすると資産100が残ります。その資産が仮に4%稼げば、104となり元の102より2増えました。約2%増です。資産から生活費をだしてインフレにもついていっている状態です。

30%下落して資産71.4に減ったとしましょう。そうであってもそこから生活費2を使う必要があります。資産69.4になります。4%稼いだら資産72.176、約1%増加。インフレについていけない状態になってしまいました。この状態になるといずれダメになるので、赤色でもいいんですが黄色にしました。

では50%下落して資産51ならどうでしょう。生活費2を使って資産49、4%稼いで資産50.96、資産51に戻らなくなってしまいました。インフレについていけていないどころか、ドンドン資産が減っていくことになります。そして50%の下落が3年後とかに戻ったとしても、資産は100には戻らず、それよりも減ってしまったということになります。FIではなくなったので赤色にしました。

対応をどうするか

マーケット下落時に資産を使って生活していると、マーケットが戻っても資産が元に戻らなくなってしまう。1年よりも3年、それ以上もあり得るでしょうが、マーケットが戻さない期間が長ければ長い程、取り返しのつかないことになってしまう。では、どうするのか。

ちょっと長くなってきたので、続きは次回に。

コメント